CaixaBank Rechearch ha publicado el siguiente informe sobre los datos aportados por el INE en el que destacan que el PIB español logra cerrar el año en positivo, pero preocupa la débil demanda interna

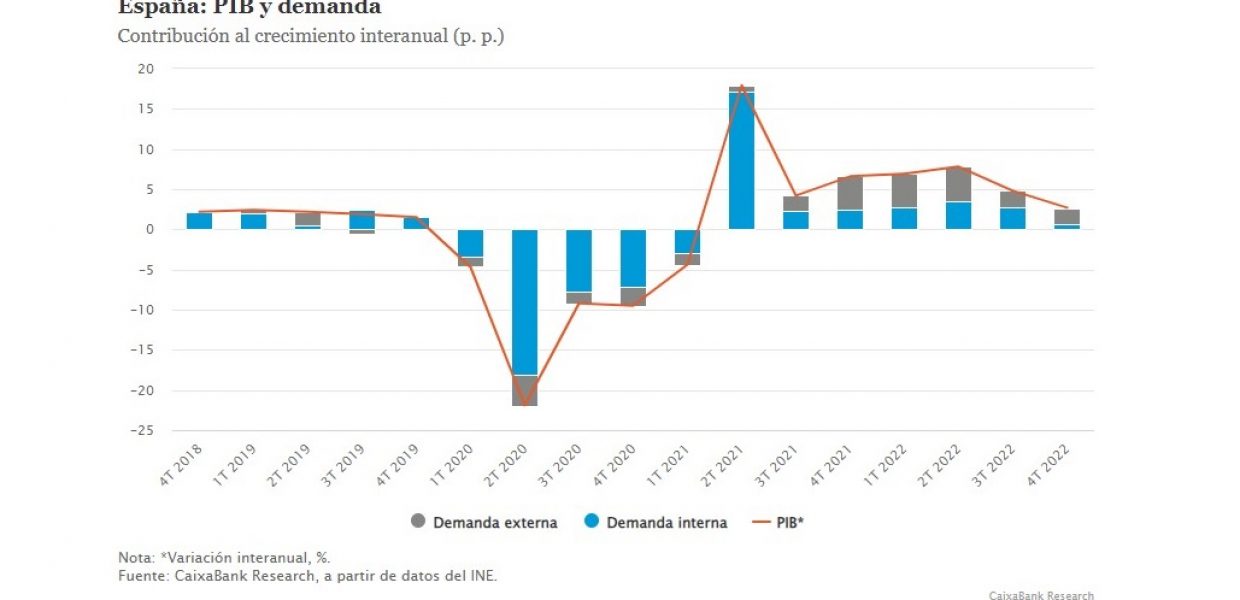

Así, en el 4T 2022 el PIB creció un 0,2% intertrimestral (2,7% interanual), un registro igual al del trimestre anterior, que fue revisado al alza desde el 0,1% reportado inicialmente. Con este dato, el PIB se emplazó un 0,9% por debajo del nivel prepandemia del 4T 2019 (–1,1% el trimestre anterior). Sin embargo, la composición deja entrever una situación de la economía bastante débil. Y es que la demanda interna descendió en un 0,9% intertrimestral, de mano de la contracción del consumo privado (–1,8% intertrimestral) y de la inversión (–3,8% intertrimestral). De este modo, el crecimiento positivo del PIB acusa una caída de las importaciones (–4,2% intertrimestral, que resta en el cómputo del PIB), espejo de la debilidad de la demanda interna, que ha superado con creces el descenso de las exportaciones (–1,1%) y, así, compensado la contribución negativa de la demanda interna. Con todo, la debilidad de la demanda interna refleja el impacto que tiene la crisis energética y la subida de tipos sobre las decisiones de gasto e inversión de los agentes económicos. En balance, el crecimiento del PIB en el conjunto de 2022 en relación con 2021 es de un 5,5% (véase la Nota Breve).

El mercado laboral español se debilita en el tramo final de 2022. Según la EPA, los resultados del 4T 2022 confirman que el empleo mantuvo un patrón de «más a menos» a lo largo del año. Así, la ocupación cayó en el último trimestre en 81.900 personas, el primer retroceso en un 4T desde 2017, mientras que en términos desestacionalizados se registró el segundo descenso consecutivo (–0,01% intertrimestral). Por el lado positivo, destaca el fuerte aumento de la contratación indefinida y el consiguiente descenso de la tasa de temporalidad, hasta el 17,9%, la más baja de la serie. En cuanto al paro, aumentó en 43.800 personas y vuelve a superar los 3 millones, de modo que la tasa de paro ascendió 2 décimas hasta el 12,9%. Respecto al cierre de 2021, el empleo creció en 278.900 personas y los parados descendieron en 79.900 (véase la Nota Breve).

La morosidad en España siguió bajando en noviembre. La tasa de morosidad cayó hasta el 3,68% (3,77% en octubre), mínimos desde finales de 2008. El descenso de la ratio se debió tanto al menor volumen de dudosos (–665 millones de euros), como al aumento del saldo vivo del crédito (+8.851 millos). Con respecto al nivel prepandemia (febrero de 2020), la tasa se ha reducido en unos 113 p. b.

-

Economía internacionalEl PIB de EE. UU. modera su crecimiento y confirma los signos de enfriamiento

Así, en el 4T 2022 el PIB avanzó un 0,7% respecto al trimestre anterior (2,9% intertrimestral anualizado), un dato ligeramente por encima de lo que esperaba el consenso de analistas (2,6%) y que deja el crecimiento para el conjunto del año 2022 en el 2,1% (5,9% en 2021 y –2,8% en 2020). Pese a la sorpresa positiva, el dato esconde una composición que recoge la desaceleración de la economía, palpable en el estancamiento en la demanda privada interna (sin inventarios). De este modo, el consumo privado se desaceleró ligeramente (+0,52% intertrimestral frente al +0,56% del 3T 2022), con indicadores económicos (como las ventas minoristas o la confianza de los consumidores) apuntando a un comportamiento que ha ido de «más a menos» a lo largo del trimestre. La inversión no residencial, por su parte, no pudo compensar el fuerte retroceso del sector residencial (–7,5% intertrimestral), que acumuló un ajuste cercano al –20% en el conjunto del año, en medio del contundente proceso de endurecimiento monetario por parte de la Fed. Con todo, creemos que nuestra previsión del 0,9% para el conjunto de 2023 está todavía en un rango prudente (véase la Nota Breve).

El invierno no está siendo tan malo para la economía de la eurozona como se temía. De hecho, los principales indicadores de clima y sentimiento empresarial vuelven a mejorar en enero. En concreto, el PMI de la eurozona sale de la zona de recesión (es decir, por encima del umbral de 50 puntos) por primera vez en seis meses, situándose en niveles compatibles con una economía prácticamente estancada (50,2 vs. 49,3). Por su parte, el PMI para Francia (49,0 vs. 49,1) y Alemania (49,7 vs. 49), así como el Ifo alemán (90,2 vs. 88,6), se mantuvieron en enero en valores compatibles con caídas de actividad, aunque bastante moderadas. La evolución seguida por estos indicadores se encuentra en línea con las revisiones al alza que, de forma generalizada, se están produciendo para el crecimiento previsto en 2023. En este sentido, el propio Gobierno alemán ha anunciado que el país podría crecer un 0,2% en 2023, frente a la contracción del 0,4% que anticipaba para este año en otoño de 2022. En CaixaBank Research también nos hemos hecho eco del mejor comportamiento mostrado por buena parte de los indicadores económicos y revisamos el crecimiento de Alemania en +0,2 p. p. hasta el 0,0%, Italia en +0,7 p. p. hasta el 0,5% y eurozona en +0,3 p. p. hasta el 0,5%.

-

Las señales de resiliencia en los datos económicos y encuestas empresariales (véase la sección de Economía internacional) fueron suficientes para reanimar el optimismo de los inversores, que ya empezaba a desinflarse tras el tono débil en algunas previsiones de beneficios empresariales en las publicaciones de resultados del 4T 2022. En los mercados de renta variable, la expectativa de un posible soft landing dio alas a los principales índices bursátiles, que consolidaron el rally que se ha venido registrando desde el inicio de año. En contraste, la caída en la rentabilidad de la deuda soberana perdió fuelle (el bono a 10 años tanto en Alemania como en EE. UU. cerró la semana con ligeros avances), a medida que los inversores interpretaban la resiliencia en los datos económicos como evidencia adicional para respaldar una política monetaria más restrictiva, señales que fueron reiteradas por la presidenta del BCE, Christine Lagarde, en la antesala a la primera reunión esta semana (tanto del BCE como de la Fed, véase la siguiente noticia). Entre tanto, el Banco de Canadá anunció una subida de 25 p. b. en los tipos de referencia, en línea con lo esperado, pero sorprendió al comunicar que, si la economía evoluciona según sus últimas previsiones, no realizará ajustes adicionales. Se trata del primer banco central en el grupo del G-10 que señala su intención de culminar (o, cuanto menos, pausar) el ciclo de subidas de tipos oficiales. Por otra parte, en los mercados de materias primas, el buen tono en los datos económicos y los reportes de que la OPEP+ no estaría considerando cambiar su estrategia de producción incidieron en que el precio del petróleo se mantuviese en los niveles recientes, al tiempo que el precio del gas natural mantuvo su tendencia a la baja.

La Fed y el BCE, a marchas distintas. Los dos grandes bancos centrales vuelven a escena esta semana y, tras meses de incrementos sincronizados, lo hacen con perspectivas algo distintas. Por un lado, en EE. UU. esperamos que la Fed suba los tipos de interés en 25 p. b., tras seis reuniones consecutivas haciéndolo en 50 o 75 p. b. Pese a que quizás anticipe algún incremento de tipos adicional más adelante, es probable que la comunicación empiece a vislumbrar el final del ciclo de subida, de mano de las menores tasas de inflación y las señales de enfriamiento económico. Dicho esto, pensamos que la Fed reforzará el mensaje de que será necesario mantener una política monetaria restrictiva por un buen periodo de tiempo (véase la Nota Breve). Por otro lado, en Europa los tipos del BCE parten de niveles más bajos y la inflación se encuentra en cotas más altas. De hecho, la visión del propio BCE es que, sin un mayor endurecimiento monetario, los efectos de segunda ronda darán más persistencia a las presiones alcistas en los precios. Con estas perspectivas, y en un contexto de evolución económica en la eurozona mejor de lo esperado, prevemos que esta semana el BCE suba los tipos de interés en 50 p. b., hasta el 2,50% (depo) y 3,00% (refi), y mantenga lo comunicado en diciembre, con señales de que seguirá incrementando tipos, de forma significativa y sostenida, en los próximos meses (véase la Nota Breve).

Principales indicadores financieros

27-1-23 20-1-23 Var. semanal Acumulado 2023 Var. interanual Tipos (puntos básicos) Tipos 3 meses Eurozona (Euribor) 2,49 2,42 8 36 304 EE. UU. (Libor) 4,83 4,82 +1 6 451 Tipos 12 meses Eurozona (Euribor) 3,36 3,33 +3 6 382 EE. UU. (Libor) 5,32 5,35 -3 -16 437 Tipos 10 años Alemania 2,24 2,18 6 -20 228 EE. UU. 3,50 3,48 2 -37 173 España 3,23 3,14 9 -29 253 Portugal 3,14 3,05 9 -30 252 Prima de riesgo (10 años) España 99 96 3 -9 24 Portugal 90 87 3 -10 23 Renta variable (porcentaje) S&P 500 4.071 3.973 2,5% 6,0% -8,2% Euro Stoxx 50 4.178 4.120 1,4% 10,1% 1,0% IBEX 35 9.060 8.918 1,6% 8,9% 5,2% PSI 20 5.937 5.914 0,4% 3,7% 7,5% MSCI emergentes 1.051 1.036 1,4% 9,9% -11,7% Divisas (porcentaje) EUR/USD dólares por euro 1,087 1,086 0,1% 1,5% -2,5% EUR/GBP libras por euro 0,877 0,876 0,2% -0,9% 5,4% USD/CNY yuanes por dólar 6,785 6,785 0,0% -1,7% 6,7% USD/MXN pesos por dólar 18,767 18,873 -0,6% -3,8% -9,8% Materias Primas (porcentaje) Índice global 111,6 112,1 -0,5% -1,1% 4,2% Brent a un mes $/barril 86,7 87,6 -1,1% 0,9% -3,0% Gas n. a un mes €/MWh 55,4 66,9 -17,1% -27,4% -40,0% Fuente: CaixaBank Research, a partir de datos de Bloomberg.